こんにちは、小松由和(@komaty1210)です。

先日、東京で開催された京都大学教授の加藤康之氏の資産運用に関する公開講座に参加してきました。

講座のテーマは、「投資理論を資産運用に活用する」という内容で非常に勉強になったんですが(こちらの内容はまた別の記事で)、講座の質疑応答タイムで「資産の投資比率の決め方」についての話がおもしろかったので少しご紹介したいと思います。

ということで、今回は以下の疑問について考えていきたいと思います。

Q. 人生100年時代の資産運用において、資産の投資配分比率、バランスはどうやって決めればよいのか?

例えば、金融資産が500万円あるとして、その内、銀行預金は何%、株式投資は何%、などどうやって配分していけばいいのか?という疑問です。

加藤教授の回答内容は、資産の投資配分比率を考える上で参考となる考えや理論はたくさんありますが、答えの1つとして「ライフサイクル理論」から考えるべき、と回答されていました。

簡単に説明すると、

「ライフサイクル(人生)と、自分の人的資本(年齢、労働力など)を基準に、資産の投資配分比率を決めていく」

ということ。

自分は30歳でバリバリ働いている社会人だから、銀行預金などの安全資産は少なめでよくて、リスクとって株式投資をしていく、

自分は65歳で定年退職後まったく働いていないから、仮にリスクとって株式投資をして貯金が半分になってしまったとしたら老後の生活が厳しくなるから、安全資産を多めにして、リスク資産は少なめに資産運用していく、

といったかんじです。

具体的な例として、2つ。

A

あなたが30歳の社会人で働き盛りであれば、人的資本が大きいと考えることができるので(今後数十年は仕事ができるであろう見込み)、安全資産(例: 銀行預金や債券など)を増やすのではなく、リスクをとってリスク資産(例: 株式投資や不動産投資など)の投資配分比率を高めるべき。

例えば、30歳の社会人で金融資産が500万円あるとして、その内、銀行預金は0%、株式投資などリスク投資を100%、といった投資配分比率でも、毎月30万円の給与をもらっているサラリーマンであれば問題ないと言えます。

B

あなたが定年退職した65歳の無職であれば、人的資本はゼロと考えることができるので、リスク資産は少なく、安全資産を多くして資産運用すべき。

例えば、65歳の無職で金融資産が5000万円あるとして、その内、銀行預金は0%、株式投資は100%、といった投資配分比率ではあまりにもリスクが高すぎるので、銀行預金や債券投資など安全資産を仮に90%、株式投資などリスク投資を10%、といった投資配分比率にした方がよいと言えます。

上記の例を見てもわかるとおり、

ライフサイクル理論から考える資産運用の投資配分比率は、

一般的には、

年齢が若い方が人的資本(労働力で稼ぐ力)が大きいので、その分リスクをとって資産運用ができ(安全資産は少なめ、リスク資産は多め)、

年をとっていくごとに人的資本が小さくなっていくので、それに連動して安全な資産運用をするべき(安全資産は多め、リスク資産は少なめ)、

という考え方です。

これにもう1点留意すべき点は、現代は「人生100年時代」を迎えているということ。(むしろ今20歳の人が60歳になる頃には人生120年時代になっていても不思議ではありません)

今までのような人生80年の時代は終わって、平均寿命が80歳を超えて、100歳近く生きる人も増加傾向にあります。

つまり、「60歳、65歳に定年退職して老後を金融資産と年金で生活する」という従来の考え方でいくと、100歳まで生きた場合に必要なお金はより多く必要になってきてしまいます。

そう考えると、65歳を過ぎても仕事ができた方が人的資本が維持できるので老後に必要な金融資産は仕事が長くできればできるほど少なくなります。

金融資産の資産運用だけでなく、人的資本の活用も資産運用において重要なポイントです。

「人生100年時代を念頭に、ライフサイクル(人生)と、自分の人的資本(年齢、労働力など)を基準に、資産の投資配分比率を決めていく。」

最初の疑問への答えは以上です。

以下の内容は、少し深掘りした内容になります。

自分の資産運用の投資配分比率を見直してみては?

自分の年齢を基準に、安全資産とリスク資産の投資配分比率を考える。

一見あたりまえのように思えますが、自分自身の資産運用の投資配分比率は実際どうでしょうか?

あなたがもし30歳で日本で働いていて100%日本の労働市場から給与を毎月得ていたとして、あなたの金融資産の90%が銀行預金で、金融資産全体の10%しか株式投資をしていない、とするならば、資産運用に消極的すぎると言わざるをえないでしょう。

資産運用の話になると、よく日本人は投資に消極的で貯金ばかり、アメリカ人は投資に積極的、という比較をされますが、統計データをみると顕著にその差がわかります。

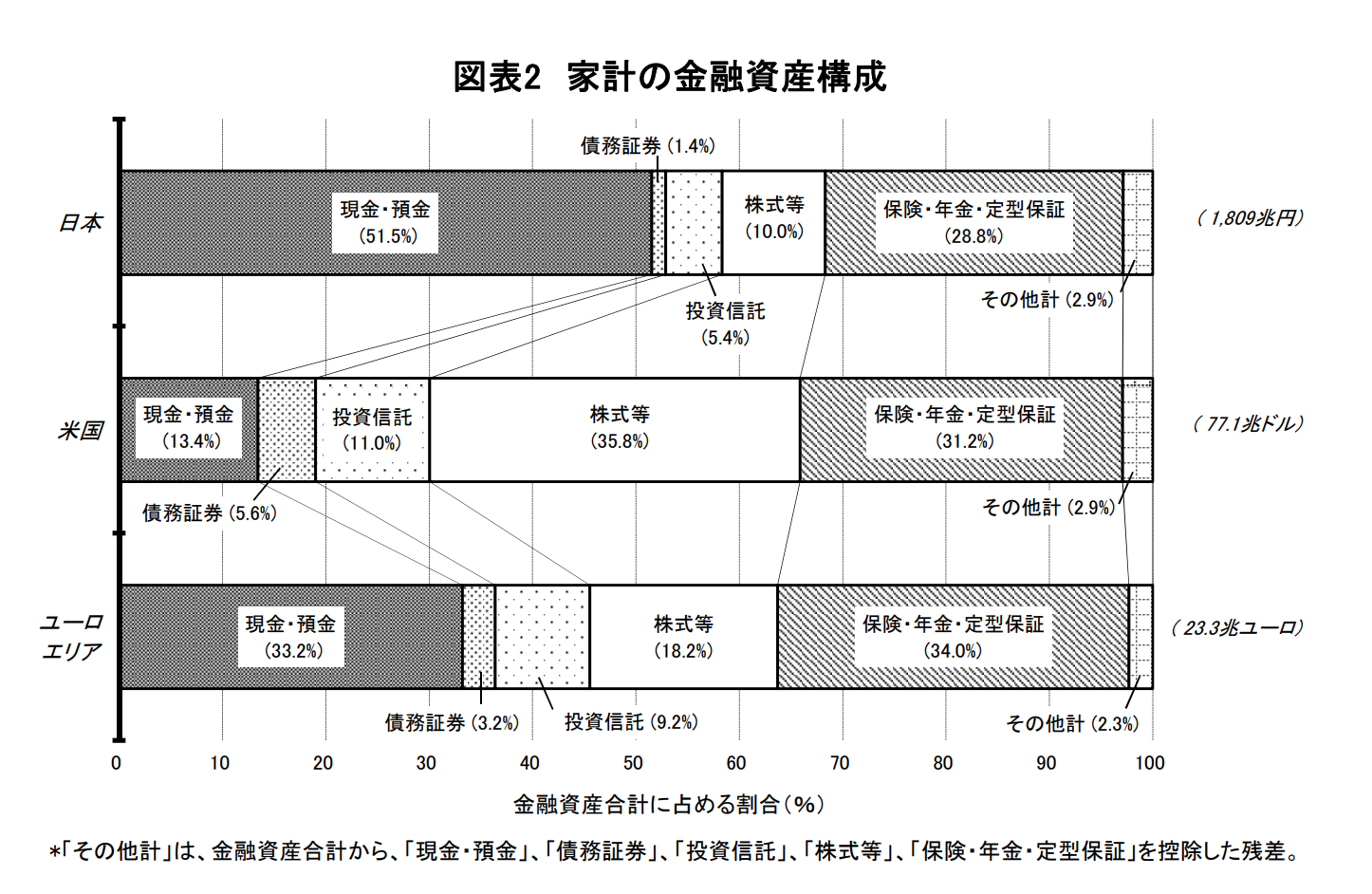

グラフは、日本銀行が公表している「資金循環の日米欧比較」(2017年8月)という統計データです。

<日本>

安全資産(現金預金・保険年金・債券):約82%

リスク資産(株式・投資信託):約15%

その他:約3%

<アメリカ>

安全資産(現金預金・保険年金・債券):約50%

リスク資産(株式・投資信託):約47%

その他:約3%

日本とアメリカの金融資産の資産配分比率の差は、一目瞭然ですね。

今は、ひと昔前の高度経済成長期の銀行預金にお金を投資しておけば数%の金利でお金が増えていく時代ではありません。

老後にもらえる年金が徐々に減っていく年金問題、医療や技術の発達などによって寿命も徐々に長くなっていて人生80年と言われていたのが今の若者は人生100年生きる人がほとんどと言われています。

無闇にリスク資産を増やせというわけではありませんが、現在の日本経済、世界経済、自分のおかれている状況環境などを様々なことを考慮して、資産運用を考える必要が時代に突入していると思います。

同じ年収なのに資産は10倍も違う。日本とアメリカの違い。

先ほどの日本とアメリカの金融資産の資産配分比率に関連する話で、ロボアドバイザー投資「ウェルスナビ」CEOである柴山氏のネット記事でわかりやすい日米の投資の違いについて事例が掲載されていました。

妻の父は公務員で、母は石油会社に勤めていました。若い頃から余裕資金をすべて積み立て、世界中の株式や債券に分散投資してきたそうです。資金を少しずつ増やしながら30年ほどかけて運用していたら、リタイアする頃には億を超える資産に成長していたのです。

妻の両親の資産を知ってすぐ頭に浮かんだのが、日本にいる私の両親のことでした。金融機関に勤めた両親は退職金で住宅ローンを完済し、数千万円を手元に残しました。恵まれた層だとは思いますが、年齢も学歴も年収も変わらない妻の両親とは、老後の資産に10倍の差がありました。

柴山の親世代の日本人にとって、給与は銀行預金に寝かせておくもの。一部を資産運用に充てるというのは、決して身近な方法ではなかった。

柴山氏の奥様はアメリカ人です。=奥様のご両親もアメリカ人。

柴山氏のご両親、アメリカ人の奥様のご両親、はそれぞれ同じ年収だったのに、

アメリカ人の奥様のご両親は、若い頃から余裕資金を積み立てて、株式や債券に分散投資しながら30年ほどかけて運用していたら、億を超える資産に成長していた。

柴山氏のご両親は、退職金で住宅ローンを完済し、数千万円を手元に残した。

資産運用について、考えさせられるエピソードです。

資産運用における人的資本の位置付けはとても重要

先ほどの例に出しましたが、資産運用と聞くと、金融資産をイメージしがちですが、今回頻出しているキーワード「人的資本」は資産運用において非常に重要です。

若い人であれば、資産のほとんどが人的資本だと思いますし、高齢の人にとっても、自分の人的資本がどれくらい残っているかによって、金融資産の投資配分や投資先が変動してきます。

「老後とは、人的資本がゼロになった状態」と言えるでしょう。

老後問題とは、人的資本を失ってからの期間が長すぎて、各個人が保有している金融資産と国から支給される年金で生活ができなくなってしまうことです。

この問題には、

・会社から支給される退職金が年々減少傾向(金融資産が減少)

・早期リストラされてしまう可能性が高くなっている(人的資本がゼロの期間が長くなる)

・国から支給される年金も年々減少傾向(金融資産が減少)

・医療の発達などによって平均寿命が伸びている傾向(人的資本がゼロの期間が長くなる)

等々、複数の問題、要因が重なって問題を大きくしています。

上記のような環境下で、我々個人ができることは、

①資産運用によって老後の金融資産を増やす(人定資本が資産運用に大きく影響してくる)

②仕事を続けて老後を短くする(人的資本をできるだけ長く維持する)

くらいと考えると、

人的資本が資産運用において、より重要な位置付けということがわかってきます。

おわりに

まだまだ私も資産運用の勉強中のため、文章を書きながら頭の中を整理しつつ、、といった状態です。

実際に株式投資などをはじめとした資産運用をしつつ、書籍や今回の加藤教授の講座など資産運用に関するインプットをしながら、得た知識を資産運用に活かす、といったPDCAを回していければと考えています。

おすすめ書籍

今回の内容に関連するおすすめ書籍を紹介しておきます。

①人生100年時代の到来を感じ、これからの人生戦略を考えさせれるベストセラー。

②人的資本、金融資本をうまく使って現代をうまく生き抜くヒントが満載の橘玲さんの著書2冊。

③冒頭で紹介した加藤康之教授の著書2冊。

以上、「人生100年時代の資産運用。資産の投資配分比率、バランスはどうやって決めればよいのか?」でした!

それではまた!